На фоне списания долгов по потребительским займам, инициированного новым президентом, «Курсив» предлагает вспомнить, как раньше государство помогало банкам и их клиентам-физлицам и во сколько эта помощь обходилась казахстанским налогоплательщикам.

Краткая история

Кризис 2007–2010 годов

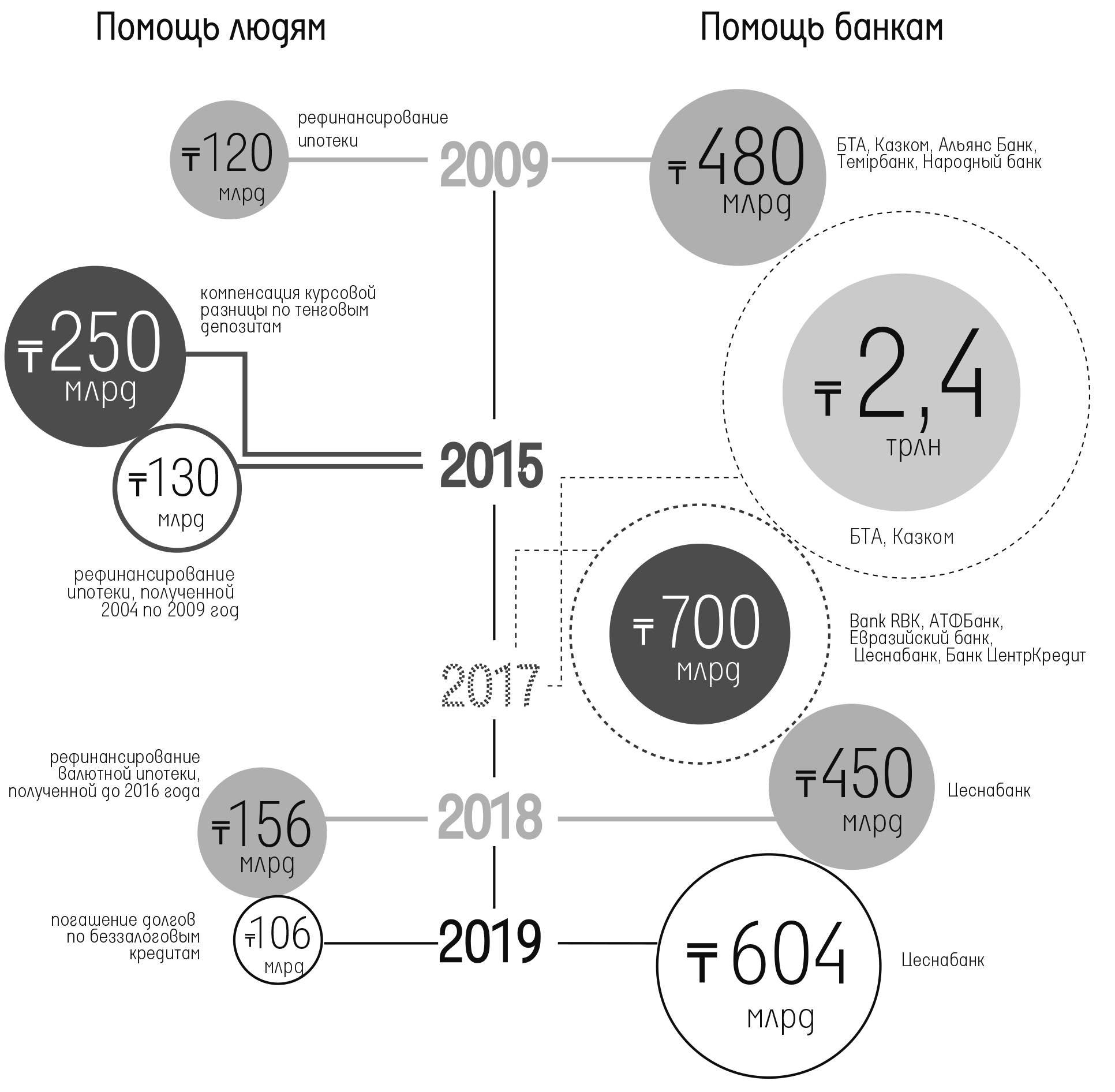

13 октября 2008 года, в разгар мирового экономического кризиса, который в Казахстане начался годом раньше, Нурсултан Назарбаев на расширенном заседании правительства распорядился выделить $10 млрд из Нацфонда на 2009–2010 годы «под проработанные программы». Из этой суммы $4 млрд, или 480 млрд тенге, было направлено на обеспечение устойчивости финансового сектора.

Для реализации антикризисной политики был создан Фонд национального благосостояния «Самрук-Казына». В числе главных задач фонда стабилизация финансового сектора через докапитализацию коммерческих банков, решение проблем на рынке долевого строительства, рефинансирование дорогих ипотечных займов.

В 2009 году государство в лице ФНБ «Самрук-Казына» начало выкупать у БТА, Альянса, Народного и Казкома (четыре крупнейших на тот момент банка страны) пакеты привилегированных и простых акций, при этом БТА и Альянс были национализированы полностью. Заявлялось, что по мере выхода из кризиса банки должны будут вернуть вложенные государством средства, однако проконтролировать процесс возврата стороннему наблюдателю было невозможно.

В 2012 году глава Народного банка Умут Шаяхметова заявила, что Halyk досрочно выкупает у ФНБ привилегированные и простые акции за 60 млрд тенге. Однако 23 января 2013 года президент Казахстана сделал прямо противоположное заявление: «Деньги Нацфонда просить и расходовать легко. $10 млрд, которые были выделены на кризис в 2008 году, до сих пор не видели, исчезли деньги, нет возврата».

С октября 2008-го по апрель 2011-го ФНБ «Самрук-Казына» возглавлял Кайрат Келимбетов. Позднее именно он отчитывался перед парламентом за расходование $10 млрд. «По Народному банку все средства уже возвращены. По Казкому – возвращаются в рамках графика. Что касается БТА, Альянса и Темiрбанка, вы знаете, что главой государства дано поручение в течение этого года найти инвестора, чтобы государство вышло из капитала этих банков, то есть чтобы мы эти банки продали», – проинформировал депутатов г-н Келимбетов 30 мая 2013 года. Инвестором для Альянса и Темiрбанка вызвался стать Булат Утемуратов, и в 2015 году эти институты влились в ForteBank. Банки БТА и Казком сегодня тоже больше не существуют, но за их уход с рынка государство в буквальном смысле дорого заплатит (плюс к уже заплаченному в рамках выделенных $4 млрд).

Помимо поддержки системообразующих банков в 2009 году власти оказали помощь «добросовестным ипотечным заемщикам». Для социально незащищенных слоев ставка по ипотеке была снижена до 9% годовых, для других категорий граждан – до 11%. Деньги на рефинансирование были взяты из Нацфонда в объеме $1 млрд, или 120 млрд тенге. По результатам программы было рефинансировано 30 тыс. заемщиков. Однако потушить пожар на рынке жилищного кредитования этим миллиардом долларов не удалось, впоследствии государство потратится на решение проблем ипотечников еще дважды.

Выборы и девальвация – 2015

На фоне назначенных на 26 апреля 2015 года внеочередных выборов президента власти решают вторично поддержать ипотечников. 24 апреля Нацбанк утвердил программу «рефинансирования ипотечных займов, направленную на оказание содействия и сохранение единственного жилья ипотечных заемщиков, получивших займы в период с 2004 по 2009 год». Программа предполагает списание задолженности по вознаграждению, неустойке, комиссий и рефинансирование остатка основного долга по ставке не более 3% годовых (средняя ставка по ипотечным договорам, заключенным в указанный период, составляла 15%). На ее реализацию Нацбанк выделил 130 млрд тенге до 2026 года. По состоянию на 10 июня 2019 года в рамках программы банками рефинансировано 25 249 займов на сумму 148,3 млрд тенге (общая сумма рефинансирования больше изначально выделенной из-за револьверного механизма освоения средств).

В августе 2015-го повезло казахстанским вкладчикам, хранившим сбережения в тенге, несмотря на неминуемость грядущей девальвации. Глава государства дал распоряжение Нацбанку поддержать эту категорию людей и компенсировать им потерю курсовой разницы. Компенсация выплачивалась вкладчикам при условии, что сумма депозита на 18 августа 2015 года не превышала 1 млн тенге. На 1,7 млн депозитов было начислено 250 млрд тенге.

Казком 2017

Для понимания того что случилось с БТА и Казкомом в 2017 году надо вернуться на три года назад. Поиск инвесторов для БТА закончился тем, что в июле 2014-го его выкупили Казком и Кенес Ракишев. Они приобрели по 46,5% акций БТА у фонда «Самрук-Казына». Сделка подразумевала полную интеграцию двух банков под брендом Казкома. Но уже в 2016-м Казком, который и до сделки был вряд ли здоров, заболел очевидно и для поддержания текущей ликвидности запросил помощи у регулятора. С декабря 2016 года Нацбанк предоставил Казкому стабилизационные займы на общую сумму 625 млрд тенге.

Банкротства такого гиганта, как Казком, власти допустить не могли и решили спасать тонущий банк через его присоединение к Народному. Предварительно государство через Фонд проблемных кредитов осуществило выкуп токсичных активов БТА за 2,4 трлн тенге, а БТА этими деньгами погасил свою задолженность перед Казкомом. В свою очередь Казком рассчитался по своим обязательствам перед Нацбанком и «Самрук-Казыной». Все эти сделки были проведены в июле 2017-го, после чего Халык приобрел Казком за символическую цену в 2 тенге с обязательством из собственных средств осуществить докапитализацию Казкома на сумму 185 млрд тенге. Через год, в июне 2018-го, Казком добровольно сдает лицензию и исчезает с рынка.

АО «Фонд проблемных кредитов» (ФПК), выкупившее за 2,4 трлн тенге плохие активы БТА, было создано в 2012 году для содействия банкам в очистке от неработающих займов. С момента создания фондом управлял Нацбанк, в 2017-м единственным акционером ФПК стало правительство и фонд передали в управление Минфину. 14 февраля 2017 года президент издал указ о выделении целевого трансферта из Нацфонда на оздоровление банковского сектора в размере 1,093 трлн тенге. Днем ранее зампред Нацбанка Олег Смоляков, отвечая на вопросы депутатов при презентации поправок в бюджет, сообщил, что ФПК будет докапитализирован на 2 трлн тенге. Вопрос о возвратности 2,4 трлн, потраченных государством на спасение Казкома, нигде и никем во власти не поднимался.

Bank RBK и другие

В том же 2017 году господдержку получают еще пять отечественных банков. Деньги поступают по линии регулятора: Bank RBK (сумма поддержки – 243,7 млрд тенге), АТФ (150 млрд тенге), Евразийский (150 млрд тенге), Цесна (100 млрд тенге) и БЦК (60 млрд тенге) становятся участниками программы повышения финансовой устойчивости, реализуемой Нацбанком. Деньги предоставлены на условиях срочности, платности и возвратности. Банки выпустили субординированные облигации сроком на 15 лет с доходностью 4% годовых. Покупателем бумаг выступило АО «Казахстанский фонд устойчивости», дочерняя структура Нацбанка. «Программа позволила банкам-участникам списать проблемные займы с января по сентябрь 2018 года на сумму 794,3 млрд тенге. При этом банки приняли обязательства по снижению плохих активов на сумму порядка 1,2 трлн тенге», – отчитывался в парламенте в конце 2018 года глава Нацбанка Данияр Акишев.

Любопытно, что из пяти банков-участников явные проблемы на тот момент проявились лишь у одного: Bank RBK осенью 2017-го прекратил выдавать вклады и проводить транзакции по карточкам и текущим счетам. Стресс для клиентов банка длился меньше месяца, после смены акционера, докапитализации и получения денег от Нацбанка ситуация в Bank RBK нормализовалась. Совсем иная участь ждала Цесну.

Цеснабанк 2018–2019 годов

В середине 2018 года стало известно, что Цеснабанк для поддержания ликвидности получил от регулятора стабилизационный заем в размере 150 млрд тенге. Дефицит ликвидности в банке объяснили досрочным изъятием значительной части средств ряда квазигосударственных компаний. Осенью ФПК покупает за 450 млрд тенге токсичные ссуды банка. В январе 2019-го на те же цели ФПК тратит еще 604 млрд тенге. 2 февраля брокерская компания First Heartland Securities приобретает контрольный пакет акций Цесны. Стоимость сделки держится в тайне, но в этот же день новый акционер докапитализировал банк на 70 млрд тенге. В апреле бренд аграрного банка перестал существовать, на смену ему пришел бренд Jýsan.

Министр финансов Алихан Смаилов на пресс-конференции 11 февраля сообщил, что деньги, потраченные на выкуп сельхозкредитов Цесны, будут возвращены государству. «ФПК, который специально создан для того, чтобы приобретать проблемные кредиты у банков с целью оздоровления банковской системы, выпустил свои облигации на фондовой бирже. Эти облигации были приобретены Казахстанским фондом устойчивости, и на эти деньги был приобретен аграрный портфель у Цеснабанка. После того как произведется санация, этот портфель будет реализован частному бизнесу и возвращенные деньги вернутся Казахстанскому фонду устойчивости, поскольку они были предоставлены на возмездной, возвратной основе. Первый транш у нас был на 10 лет, второй транш – на 15 лет, но по мере реализации активов мы будем возвращать эти деньги», – сказал глава Минфина.

Ипотека 3:0

В Послании народу Казахстана от 10 января 2018 года президент распорядился «окончательно решить вопрос по валютным ипотечным займам населения, которые были предоставлены до 1 января 2016 года». 27 марта Нацбанк утверждает поправки в принятую в 2015 году программу поддержки ипотечников. Поправки предусматривают рефинансирование валютных ипотечных займов, выданных до 1 января 2016 года, в тенге по курсу Нацбанка на 18 августа 2015 года (188,35 тенге за доллар).

Регулятор на безвозвратной основе выделяет 156 млрд тенге на покрытие курсовой разницы. Банки прощают задолженность заемщиков по вознаграждению, комиссии и неустойке на сумму более 136 млрд тенге. На 10 июня 2019 года банки рефинансировали 6283 займа на сумму 51,4 млрд тенге. Новая ставка вознаграждения составляет 12% годовых. Для социально уязвимых слоев населения она не превышает 3%.

Источник статьи: Kursiv.kz